Что такое дебетовые карты

Содержание:

- Дебетовые и кредитные карты: что это?

- Часто задаваемые вопросы

- Что такое дебетовая карта простыми словами

- О дебетовой карте

- Овердрафт по платежной карте

- Вопросы

- Как пользоваться дебетовой картой

- Овердрафт: реальная выгода или неприятный сюрприз?

- Особенности дебетовой карты

- Дебетовая карта – это….

- Оформление дебетовой карты

- Отличие от кредитной карты и ключевые особенности

- Зачем нужна дебетовая карта

- Оформление

- Сколько стоит обслуживание карты?

- Что значит дебетовая карта и чем она отличается от кредитной?

Дебетовые и кредитные карты: что это?

Банки выдают карты всего двух видов – дебетовые и кредитные. Внешне они практически идентичны, а вот условия использования, возможности и функции у них различаются

Важно знать, чем отличается дебетовая карта от кредитной. При неправильном использовании можно попасть в трудную ситуацию и превратиться в должника банка

Дебетовые карты

Чтобы воспользоваться, на ней должны быть деньги. Клиент может сам пополнить счёт, получить заработную плату, пенсию и др. С дебетовой карты нельзя потратить больше средств, чем есть на балансе. Вот самое главное, чем отличается дебетовая карта: возможность использования ограничена теми средствами, которые положил или получил клиент.

Это самый распространённый тип карт. Согласно требованиям банка, каждый совершеннолетний имеет право оформить карту. В особых случаях их выдают даже до 18 лет: как дополнение к карте родителя или студентам. При оформлении на работу компании выдают карту того банка, с которым у них заключён зарплатный проект (ВТБ, Альфа, Хоум Кредит, Совкомбанк и др.). Большая часть пенсионеров сейчас тоже получает пособие на банковскую карту. Зарплатная и пенсионная карточки выдаются бесплатно.

Возможности дебетовой карты:

- безналичный расчёт в магазинах, где установлен терминал;

- оплата в онлайн-магазинах;

- оплата ЖКХ, мобильной связи, интернета и др.;

- переводы на счета в других банках.

Выпуск и обслуживание карты могут быть бесплатными и платными, в зависимости от условий банка. Пополнять карту и снимать с неё наличные в банкоматах своего банка можно без комиссии, в сторонних возможна комиссия.

Карты относятся к разным платёжным системам. Это может быть Виза, Мастеркард или Мир (отечественная система).

К достоинствам дебетовой карты относятся:

- Отсутствие комиссий за платежи и переводы и ежемесячных платежей.

- Возможность снятия наличных в любой момент без комиссии.

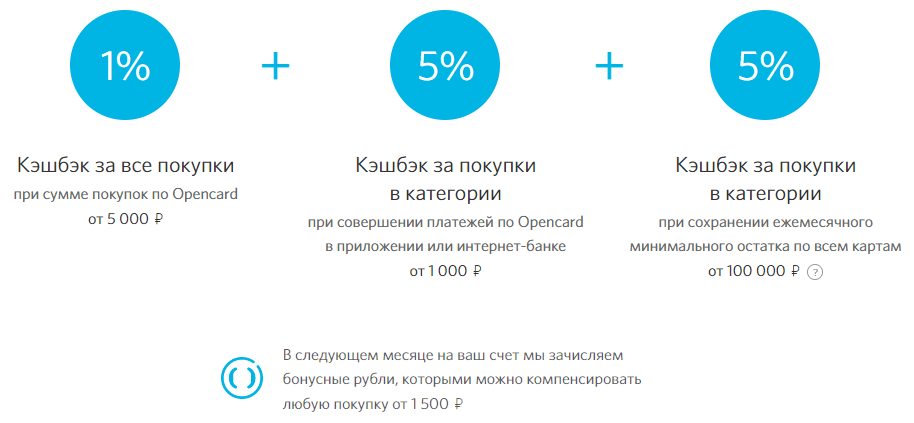

- Начисление бонусов или рублей кэшбэком, процентов на остаток по счетам и др.

Кредитные карты

Кредиткой также можно оплачивать товары и услуги, снимать и пополнять, перевести деньги. Это платёжный инструмент, однако, в данном случае клиент использует не свои деньги, а банковские.

Чаще всего на кредитку можно положить свои деньги и пользоваться ей, как дебетовой картой, но смысл карты в другом. Её оформляют, чтобы воспользоваться средствами банка, когда нет или не хватает собственных. Вот что значит кредитная карта – это та карта, на которой лежат выданные банком средства, пока они не понадобится человеку. По условиям договора он должен вернуть их в установленный период и с процентами за пользование.

Отличие кредитной карты от дебетовой карты:

- Она выдаётся с определённым кредитным лимитом. Лимит может быть от 20 до 500 тысяч рублей в зависимости от платёжеспособности человека и его потребностей.

- Выпуск и обслуживание карты чаще всего платные, дополнительно устанавливаются проценты на использование заёмных средств.

- Есть строгие сроки их возврата.

Максимум, который может потратить человек по кредитке – это установленный кредитный лимит. Узнать лимит можно в договоре или в личном кабинете. Проценты устанавливает сам банк. Обычно они составляют 20-30% годовых. Многие банки предлагают карты со льготным периодом до 120 дней. Если клиент вернёт использованные деньги в этот срок, то проценты ему начислены не будут.

Переводы и снятие наличных не входят в льготный период. Помимо комиссии за транзакцию, начисляется годовой процент на затраченную сумму. С кредитными картами стоит быть осторожнее и внимательно читать условия договора. Они выручают в трудной ситуации, однако при несоблюдении условий могут привести к большим переплатам.

Плюсы кредитной карты – это:

- можно получить заёмные средства быстрее, чем по обычный кредит;

- беспроцентный период использования средств;

- возможность снятия наличных;

- некоторые банки за покупки начисляют повышенный кэшбэк.

Среди минусов:

- большой процент за снятие наличных;

- необходимость сбора документов (для получения карты чаще всего требуется справка, подтверждающая доход);

- штрафы за просрочку.

Часто задаваемые вопросы

С какого возраста можно использовать кредитку? Большинство банков выдают карты лицам от 21–23 лет. Кредитование 18-летних более рискованно, и финансовая организация либо требует от таких клиентов подтверждение дохода, либо завышает ставки и занижает лимит. Несовершеннолетним кредитки не оформляются.

Сколько кредитных карт может быть у человека? Не запрещено иметь 2 и больше одновременно. Лимитов нет, только в пределах банка (в Сбербанке, например, выдают 1 карту в одни руки). Наличие многочисленных обязательств отражается в КИ и может повлиять на решение очередного банка выдать кредитку.

Можно ли получить кредитку по доверенности? Нет, любое взятие на себя обязательств должно подтверждаться лично.

Можно ли изменить лимит? Можно по заявлению или инициативе самого банка. Чтобы этого добиться нужно часто тратиться, не забывать вовремя пополнять карту, не набирать много займов в других финансовых организациях.

Можно ли снимать средства с карты? Можно, но это часто сопровождается комиссией. И, как правило, на такие операции не распространяется грейс-период.

Можно ли использовать карту, если долг не погашен? Нельзя потратить с кредитной карты больше лимита. Даже если накопилась просроченная задолженность, но КЛ еще не исчерпан, совершать операции по карте можно.

Влияет ли кредитная карта на кредитную историю? Такая карта — один из способов кредитования. Информация о ней отражается в истории заемщика и влияет на нее. Активно и правильно пользоваться кредиткой — хороший способ исправить «подмоченную» КИ.

Что такое дебетовая карта простыми словами

В основном все дебетовые карты именные. У каждой есть конкретный срок действия, по истечению которого она автоматически блокируется. Как правило, банки делают перевыпуск бесплатно.

Поскольку карта привязана к банковскому счету, то снять больше чем у вас есть нельзя. Однако счёт все равно можно увести в минус. Например, при оплате за смс-уведомления, списание месячного или годового обслуживание, а также при снятие денег с банкоматов других банков.

Для удобства пользования почти всегда подключают SMS-уведомления (SMS-банкинг). Эта услуга подключается добровольно. Её стоимость обычно составляет 60 руб/месяц. Благодаря SMS-уведомлениям можно следить за балансом. Это сильно повышает уровень безопасности средств.

Для снятие денег в банкоматах или оплаты в магазинах требуется вводить PIN-код. Его знает только владелец. Даже сотрудники банка не знают этот номер. Его нельзя сообщать никому.

Держателю дебетовых карт представляется доступ в интернет-кабинет, в котором можно смотреть отчеты, отправлять деньги межбанковским переводом и прочее.

О дебетовой карте

Банковские карты делятся на дебетовые или расчетные и кредитные. Некоторые продукты могут совмещать эти две функции, как, например, Мультикарта банка ВТБ.

Средствами на дебетовой карте можно оплачивать товары, услуги и работы, как безналичным расчетом, так и обналичивая средства.

Денег на счете может быть столько, сколько на него вносит владелец карточки или третьи лица.

В любое время владелец карточки имеет право воспользоваться средствами, находящимися на счете карточки.

От кредитной карточки дебетовая карточка отличается происхождением денег. На кредитке в основном лежат средства финансовой организации, которые она дает в кредит заемщику.

На расчетной карточке – деньги заемщика, которые он внес на карточный счет. Иногда к ней можно подключить услугу овердрафта.

Овердрафт по платежной карте

Овердрафт — это средства, которые банк может предоставить клиенту на условиях кредита при недостатке денег на собственном счете. То есть, вы можете уйти «в минус» при недостатке на счете собственных средств. Овердрафт предоставляют на счета дебетовых карт только при написании клиентом заявления. Самовольно банк принять такое решение не может.

Так, кредитная карта Сбербанк может быть с лимитом до 3 млн рублей, а овердрафт (перерасход) по дебетовой карте составит от 1 до 30 тысяч рублей, причем лимит установит банк исходя из финансового благополучия держателя карты и его платежеспособности. Ставка по лимиту овердрафта — 20% годовых.

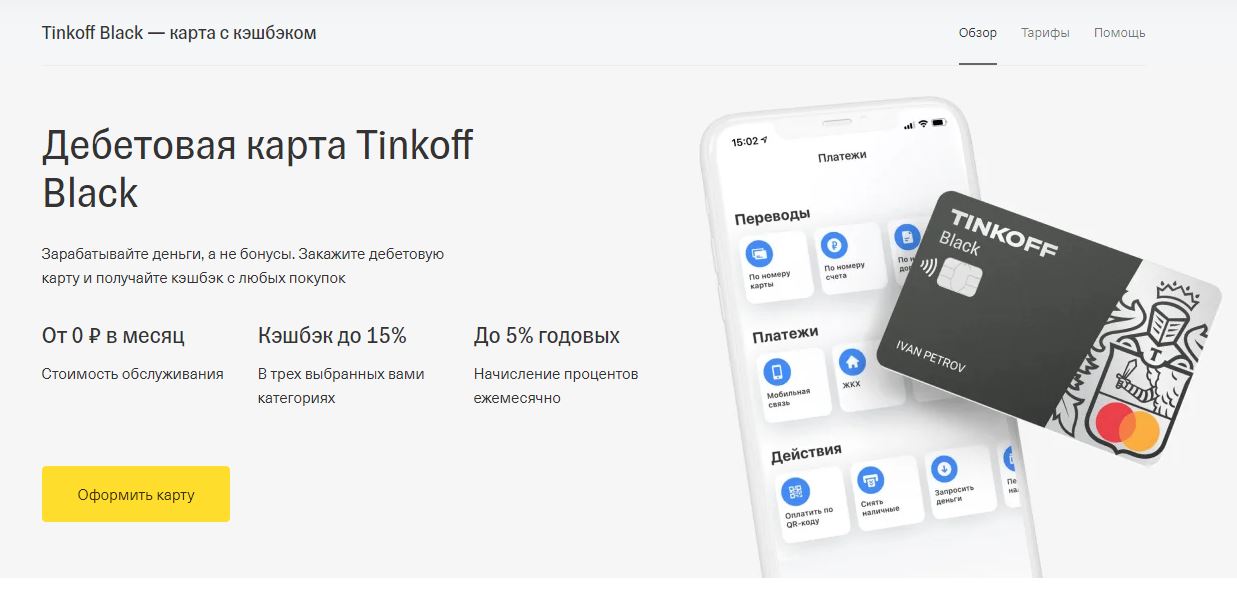

Клиент Тинькофф Банка может получить овердрафт от 30 до 50% от суммы, находящейся на счете в текущий момент. Необходимо только подать онлайн-заявку. Причем, Тинькофф может предоставить до 3000 бесплатно, а на суммы свыше есть льготный период 25 дней. По его истечении придется заплатить от 0,19 до 0,24% за каждый день просрочки.

Альфа Банк предоставит овердрафт до 70 % от планируемого поступления денежных средств под 20% годовых. ВТБ 24 при тех же условиях деньги предоставит под 24%. Технически, овердрафт по дебетовой карте любого банка выгоднее, чем потребительский кредит, кредитная карта или микрозайм за счет невысокого процента и понятного беспроцентного периода использования.

Однозначно сказать о том, что лучшие дебетовые карты — это карты какого-то определенного банка, нельзя: каждый из рассмотренных нами банков предлагает определенные выгодные преимущества. Ориентироваться в выборе карты следует на следующие моменты:

- для чего нужна карта (ежедневные траты, хранение денежных средств, оплата определенных покупок);

- где и как планируются расходы по карте (наличные, безналичные, в России или при выезде за границу);

- какой планируется объем расходов (от этого зависят % на остаток, кешбек и сумма обслуживания);

- какой сервис предоставляет банк (круглосуточная поддержка путем телефонии, онлайн-сервисы или личное обращение в офис банка по поводу каждой операции);

- прочие условия, которые будут влиять лично на Ваш выбор (бонусные программы, определенные категории расходов).

Какую бы карту Вы ни выбрали, важно не забывать о финансовой грамотности и внимательно изучать условия договора, чтобы обезопасить себя от навязанных услуг и подобрать оптимальный вариант. Профессиональный инвестор с опытом работы 5 лет с разными финансовыми инструментами, ведет свой блог и консультирует вкладчиков

Собственные эффективные методики и информационное сопровождение инвестиций.

Профессиональный инвестор с опытом работы 5 лет с разными финансовыми инструментами, ведет свой блог и консультирует вкладчиков. Собственные эффективные методики и информационное сопровождение инвестиций.

Вопросы

Что такое онлайн-заявка на дебетовую карту?

Онлайн-заявка на дебетовую карту – это более современный способ получить «пластик». Оформляя дебетовую карту через интернет, вы экономите время, которое могли бы провести в очереди в банке. В остальном форма онлайн-заявки в точности повторяет форму «бумаг»: клиенту банка необходимо указать свои личные и паспортные данные и контакты для связи и отправить заявку на рассмотрение.

Как подать онлайн-заявку на дебетовую карту?

На Выберу.Ру вы можете оценить все предложения дебетовых карт вашего города на одной странице. Выбрав заинтересовавшую вас карту, кликните на «Подать заявку», чтобы перейти к заполнению формы. Укажите свое ФИО, город проживания, паспортные данные и контакты для связи и отправьте заявку. Банк свяжется с вами в ближайшее время для уточнения информации и сообщит вам результаты рассмотрения заявки.

Какова особенность онлайн-заявки на карту?

Пользуясь услугой онлайн-заявки, вы значительно экономите свое время и силы. Для того, чтобы получить дебетовую карту, достаточно компьютера или смартфона с выходом в интернет – вам больше не потребуется стоять в очередях в банке, чтобы получить свой «пластик». Кроме того, кредитные организации всячески поощряют своих клиентов, предлагая льготные условия на дебетовые карты, оформленные через интернет.

В какой банк я могу подать заявку на дебетовую карту?

Каждый банк стремится шагать в ногу со временем, и большая часть российских кредитных организаций уже сделала возможным оформление заявки на дебетовую карту онлайн на своих сайтах. Найти такие банки в своем городе вы сможете с Выберу.Ру: на странице представлены специальные предложения по дебетовым картам от местных банков.

Могу я подать заявку на карту сразу во все банки?

Можете. Для этого потребуется отдельно заполнить заявку на каждую дебетовую карту из списка. Если вы получите ответ сразу от нескольких банков, то всегда сможете отказаться от наименее выгодных предложений в пользу самого удобного.

Как я узнаю, приняли мою заявку на карту или нет?

После того, как вы заполните заявку и отправите ее банку, на странице появится соответствующее сообщение. Также подтверждение может быть отправлено в качестве СМС-сообщения на указанный номер телефона или на вашу электронную почту, указанную в заявке.

Сколько дней банки рассматривают онлайн-заявку?

Онлайн-заявки на дебетовые карты рассматриваются в более короткий срок, чем поданные в отделениях банков. Сроки разнятся от банка к банку, однако, как правило, они не превышают 7 дней. Наименьший срок – в течение дня после отправки формы.

Как узнать, одобрили мне заявку на карту или нет?

Сотрудник банка свяжется с вами по номеру телефона, указанному в заявке, и ответит на интересующие вас вопросы. Также результат рассмотрения заявки может быть продублирован в качестве СМС-сообщения и на электронную почту.

Как пользоваться дебетовой картой

От кредитного продукта дебетовая карта будет отличаться не сильно в этом плане. Основное преимущество второй в том, что пользователю не надо следить за датой обязательного ежемесячного платежа – его попросту нет.

Единственное, клиенту придется самостоятельно пополнять счет (это может быть зарплата) и тратить денежные средства по своему усмотрению. Обычный формат расходов – это оплата услуг, покупка товаров, переводы и т. д.

Как снимать наличные деньги с дебетовой карты

Снять деньги с дебетовой карты так же просто, как и с зарплатной. Это значит, что данную операцию можно провести через банкомат своего банка (которым выдана карта) или терминалы других кредитно-финансовых организаций. В последнем случае следует учитывать, что придется заплатить отдельную комиссию, которая устанавливается банком – обычно это от 1,5 до 5 процентов от суммы.

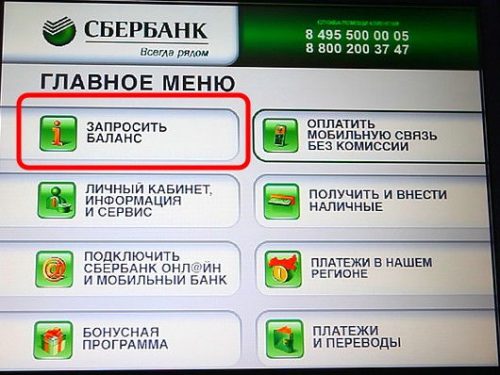

Алгоритм процедуры таков:

- вставляют пластик в ATM (чип находится вверху);

- вводят ПИН-код;

- выбирают нужное действие – «Снять наличные» и требуемую сумму (из тех вариантов, что указаны), или же вводят свою;

- одобряют распечатку чека или же отказываются от него;

- забирают наличность и пластик.

Второй вариант получения наличных средств – это обратиться в кассу в любом отделении «родной» финансовой организации.

Использование услуги интернет-банкинг

Интернет-банкинг сейчас предоставляется практически всеми финансовыми организациями. С его помощью пользователь может самостоятельно следить за счетами (это будет означать, что ни одна копейка не потеряется), пользоваться другими продуктами банка, оформлять и оплачивать кредиты, вносить платежи по ЖКХ и так далее.

Самый простой способ сформировать личный кабинет – это обратиться к специалисту в отделении банка. Однако, например, у Сбербанка это можно сделать самостоятельно, но стоит иметь в виду, что версия будет не полной, то есть клиент сможет пользоваться не всеми услугами.

Алгоритм процедуры таков:

- вводят личные данные (логин и секретный пароль), чтобы войти в систему;

- выбирают пластик, с которым будут производиться нужные действия;

- нажимают на требуемые опции (перевод, платежи, обмен) и т. д.

- подтверждают их кодом из СМС.

Все действия совершаются почти одномоментно.

Как пополнить счет дебетового пластика

Пополнять счет карты можно несколькими способами:

- Через отделение банка, выдавшего пластик, в кассе. При себе необходимо иметь паспорт.

- Через терминал, в котором имеется функция пополнения. Для этого потребуется сама карточка. Вход обычно выполняется через основное меню, затем раздел «пополнение счета». Далее останется только вставить купюры в терминал.

- Через электронный кошелек, вроде Яндекс Деньги, Киви и другие.

- Путем перечисления средств с иных банковских карт. Следует учитывать, что за такие переводы банком-отправителем взимается комиссия.

Традиционный способ пополнения пластика – через отделение банка, в кассе

Овердрафт: реальная выгода или неприятный сюрприз?

Банк может разрешить пользоваться его деньгами (овердрафт). Различают разрешенный и неразрешенный (технический) овердрафт.

Разрешенный овердрафт. Как правило, эта услуга предлагается банком после изучения платежеспособности клиента на протяжении нескольких месяцев. Представляет собой мини-кредит на короткий срок. Если вам не хватает собственных денег на счете для проведения оплаты, овердрафт дает право погасить недостающую сумму за счет средств банка. Конечно, не бесплатно.

После прочтения Вы поймете, как перестать работать за копейки на нелюбимой работе и начать ЖИТЬ по-настоящему свободно и с удовольствием!

Скачать книгу

Другой случай – неразрешенный (технический) овердрафт. Чтобы неожиданно для себя не оказаться в долгах, давайте разберемся с этим понятием. Случаи возникновения технического овердрафта:

- При снятии наличных в банкомате «чужого» банка может взиматься комиссия, которая спишется с вашего расчетного счета. При недостатке средств вы уйдете в «минус».

- При расчетах за границей рублевой картой образуется курсовая разница, которая тоже должна быть оплачена.

- Периодическое годовое обслуживание банком снимается автоматически.

- При некоторых типовых платежах отсутствует обязательная авторизация. В этом случае сумма списывается без запроса информации о балансе счета.

Таким образом, есть возможность уйти в «минус» и с дебетовой картой. Поэтому стоит всегда иметь на ней небольшой остаток (в пределах 500 руб.), чтобы своевременно погасить задолженность. Если приходится часто прибегать к заемным средствам, то лучше завести кредитку, на которой предусмотрен льготный беспроцентный период пользования «чужими» деньгами.

Особенности дебетовой карты

Внешне дебетовая карта ничем не отличается от кредитки. На ее лицевой стороне расположены:

- Номер карточки, уникальная комбинация цифр;

- Срок действия (месяц и год). По его истечении вам нужно подойти в отделение банка и получить новый пластик;

- Фамилия, инициалы владельца.

С обратной стороны карточки есть белое поле для образца подписи ее владельца. Если оно пустое, пластик считается недействительным, вам могут отказать в оплате. Хотя это происходит и не так часто, лучше поставить подпись.

В какой валюте открыть дебетовую карточку

- Рубли. Наилучшее решение для тех, кто редко бывает за границей и получает зарплату в национальной валюте;

- Иностранная валюта, в основном доллары США и евро, подойдет для работников зарубежных компаний. Это позволит избежать невыгодной конвертации (перевода в другой вид валюты) при зачислении заработной платы. Часто банковские клиенты открывают валютные счета специально для заграничных поездок.

Дебетовые карточки выпускаются основными платежными системами

- Visa. Международный пластик, который можно безбоязненно брать с собой в заграничные поездки. Карточки Visa принимаются более чем в 200 государствах;

- MasterCard. Вторая по популярности и размеру платежная система. Принимаются к оплате практически в любой стране;

- МИР — национальная платежная система. Начала действовать с 2015 года, сейчас все работники бюджета, госслужащие и пенсионеры получают деньги именно на карты МИР. Некоторые виды этого пластика могут приниматься к оплате за границей, но в большинстве случаев годятся только для внутреннего использования.

Есть еще американский American Express и китайский UnionPay, но банки на территории России выдают их крайне редко. Смысла в их выпуске нет, потому как основные платежные системы полностью удовлетворяют потребности клиентов.

Дебетовая карта – это….

Дебетовая карта

Преимущества дебетовых карт:

- Удобство. Банковская карта занимает мало место в сумке или кошельке. Оплатить покупки можно онлайн не выходя из дома.

- Доступ. Получить определенную сумму возможно в любое время, в любой день.

- Безопасность. В отличие от наличных средств, при потере карты, банк блокирует счет и у грабителей нет возможности обналичить средства.

- Страхование. В случае отзыва лицензии у банка. Клиенту вернется вся сумма на расчетном счете (не более 1,4 млн.руб.)

- Накопления. Некоторые банки в целях привлечения клиентов предоставляют возможность приумножить денежные средства, начисляя проценты на остаток счета.

- Кэшбэк. Возможность вернуть часть потраченных средств при оплате покупки дебетовой картой.

Отличие дебетовой от кредитной

Главное отличие в том, что дебетовая карта располагает только той суммой, которая есть на личном расчетном счете клиента. Кредитная карта же позволяет расходовать денежные средства банка, т.е. клиент «занимает» у банка определенную сумму на конкретный срок.

На что обратить внимание при выборе

Если держатель планирует расплачиваться картой за границей, то стоит обратить внимание на принадлежность карты к международной платежной системе: Visa или MasterCard. Степень защиты. Для защиты применяют: магнитная лента, чип

Степень защиты. Для защиты применяют: магнитная лента, чип.

По степени защиты магнитная лента менее надежная: со временем она стирается, легко высчитывается мошенниками. Для увеличения безопасности некоторые банки вставляют чип, который хранит полную информацию о держателе карты и его личном счете. Банковскую карту с чипом сложнее скопировать и взломать.

Комиссия за обслуживания. Стоимость за обслуживания у банков разная и зависит от вида, платежной системы, наличие программ лояльности.

Процент на остаток счета. Не на всех дебетовых картах представлена такая возможность

Обратите внимание на процент.

Кэшбэк система. Большим преимуществом для дебетовой карты является бонусная программа. С ее помощью, возможно, вернуть часть средств, которые были затрачены при оплате

На некоторые дебетовые карты установлен повышенный процент возврата на определенные категории.

Возможности отслеживания операций по счету. Информация может поступать в виде SMS-информирования, в мобильных приложениях или интернет банке.

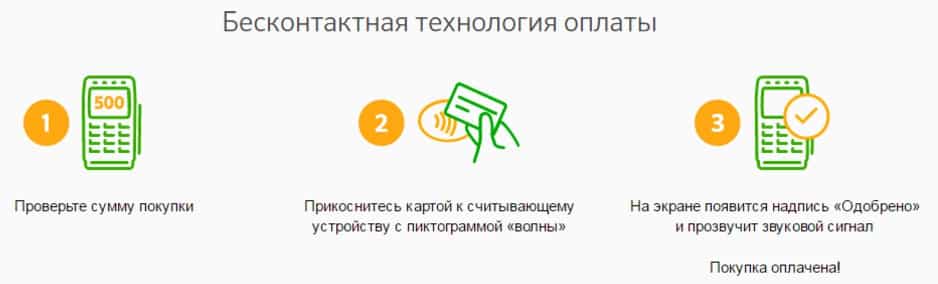

Бесконтактная система PayPass. Возможность быстро оплатить систему без введения пин-кода (при оплате платежа менее 1 000 руб.).

Как узнать дебетовая или кредитная?

При большом количестве карт у держателя могут возникнуть трудности, где кредитная, а где дебетовая. Вот несколько способов:

- На банковской карте могут быть обозначения Debet и Credit.

- Посмотреть информацию в договоре.

- Узнать в отделении банка, где была получена банковская карта.

- Узнать информацию, позвонив на call-центр банка.

Оформление дебетовой карты

Оформить дебетовую карточку можно с 14 лет. Для открытия не потребуется подтверждать место работы и уровень дохода. Нужно заполнить анкету с информацией о себе, указать паспортные данные и контакты. Сделать это можно в банковском офисе или дистанционно. Услуга доступна в том числе и гражданам других государств.

Срок изготовления и доставки пластикового носителя: от 1 до 10 дней (срок зависит от конкретного банка).

У некоторых банков есть тарифы для детей от 7 лет (детская карта Тинькофф Джуниор). В таком случае за пополнение баланса счета отвечает родитель. Он видит всю информацию и может контролировать расход средств.

Стоимость обслуживания

За открытие и обслуживание счета взимается комиссия. Одни банки списывают комиссию каждый месяц, а другие — за год. Многие организации предлагают возврат комиссии при определенной сумме покупок. Размер комиссии и порядок оплаты указывается в договоре на обслуживание. Эту информацию можно узнать и на сайте банковской организации.

Отметим, что сейчас большинство банков предлагают дебетовые карты с бесплатным обслуживанием.

Выводы

Дебетовая карта — это удобный инструмент для совершения онлайн и оффлайн платежей. К ней можно подключить зарплатный проект (в некоторых банках). На сумму, которая хранится на счету, можно получать накопительный процент. За покупки с расчетного счета можно получать кэшбэк и бонусные мили.

Автор статьи:

Отличие от кредитной карты и ключевые особенности

Выяснив про депозитную карту, что это такое, далее следует разобраться, как отличить ее от кредитки. Разница на самом деле существенная. Отличить одну карту от другой помогут не только внешние признаки, но и само наполнение банковских продуктов. Если говорить о внешних отличительных признаках, то выражается это в следующем:

- На дебетовой будет надпись debit, на кредитке – соответственно credit.

- Наличие подписи о владельце продукта. В большинстве случаев кредитные продукты безымянные, в то время как на дебетовом пластике прописываются фамилия и имя собственника средств.

В плане наполнения уже говорилось, что на дебетовой карте находятся только деньги самого клиента, кредитных там быть не может. Кредитка же наоборот наполнена виртуальными сбережениями банка, которыми человек может пользоваться, но после обязан вернуть.

Отличия дебетовой от кредитной

Зачем нужна дебетовая карта

Основной функцией дебетового пластика является сохранение имеющихся у человека сбережений. Другими словами, он является своеобразным электронным кошельком. На такую карточку можно перечислять заработную плату, пособия, стипендию, пенсионные выплаты и так далее.

Основные положительные стороны дебетного продукта заключаются в следующем:

- Удобство использования. Можно совершать покупки и оплачивать их с карты, соответственно, нет нужды носить с собой бумажные купюры.

- Карту потерять сложнее, чем деньги.

- Если пластик все-таки потеряется, его можно заблокировать, а после возобновить действие. Соответственно, накопленные сбережения будут находиться в безопасности.

Пользоваться пластиком можно не только на территории России, но и за ее пределами. Другими словами, человеку не нужно будет брать с собой в дорогу большую сумму наличности. Кроме того, с помощью дебетовой карточки можно оплачивать покупки через интернет.

Все зависит от банка и программы, которую выбирает сам клиент. Существуют специальные карты, которые позволяют начислять больше бонусов при оплате в аптеках, на АЗС и так далее.

Оформление

Популярность банковских дебетовых карт во многом объясняется тем, что в большинстве случаев применяется крайне простая процедура их оформления. Обычно она представляет собой набор несложных действий клиента:

- выбор банка, исходя из предлагаемых условий и имеющихся запросов и требований;

- визит в отделение банка или заполнение заявки в режиме онлайн на сайте кредитной организации;

- получение пластиковой карты.

Естественно, при оформлении клиенту предоставляется соответствующий договор, который содержит тарифы на обслуживание, установленные банком-эмитентом.

Оформление дебетовой карты онлайн

Все большее количество самых различных операций в современных условиях осуществляется при помощи интернета. Это легко объяснимо тем, что подобный подход позволяет экономить большое количество времени, кроме того, он намного комфортнее и удобнее обычных процедур, предусматривающих необходимость личного присутствия в офисе банка и заполнения вручную различных документов. Подавляющее большинство клиентов банков не испытывают проблем с доступом к интернету, поэтому все операции стараются проводить в режиме онлайн, что вполне логично и целесообразно.

Заполнение заявки

Заявка на получение дебетовой карты представляет собой небольшую анкету. Степень ее детализации определяется видом выбранного клиентом пластика. Очевидно, что при оформлении бесплатной карты мгновенной выдачи (в Сбербанке или ВТБ изготовление такой занимает 10 минут) банк запрашивает минимум информации. При желании получить более функциональный продукт клиент должен предоставить следующие сведения:

- ФИО, номер телефона и адрес электронной почты для связи;

- имя, которое указывается на карточке;

- паспортные данные и адрес регистрации, а также фактического проживания.

Кроме того, банк запрашивает в некоторых случаях род деятельности клиента и, практически всегда, просит указать кодовое слово.

Получение дебетовой карты

После изготовления карты банковский сотрудник связывается с клиентом по телефону или с помощью электронной почты, указанной в заявке. В настоящее время предлагается два способа получение карточки: путем личного посещения отделения банка-эмитента или доставкой с использованием различных курьерских служб. Как правило, выбор способа зависит от уровня оформляемого финансового инструмента. Очевидно, что наиболее простые и мало функциональные карты нерационально и попросту невыгодно доставлять курьером.

Сколько стоит обслуживание карты?

Стоимость обслуживания дебетовых карт зависит от тарифа и платежной системы.

Если вам нужна дебетовая карта, чтобы пару раз в месяц снимать зарплату и оплачивать коммуналку, то подойдут «Виза Электрон» и «Мастеркард Маэстро». Эти карты чаще всего открывают бесплатно, а обслуживание стоит не больше 500 рублей в год. Скорее всего, ваша зарплатная карта именно такая.

Экономить на ЖКХ

Сохраните 32 000 Р в год

Зарплатная карта — это дебетовая карта, на которую организация перечисляет вам зарплату. Организация договаривается об обслуживании и выпускает их вместе с банком. В некоторых банках у зарплатных карт бывает овердрафт — кредитный лимит размером в одну или две зарплаты.

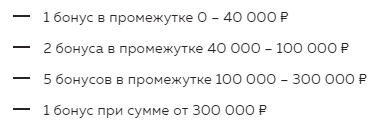

Если вы хотите получать проценты на остаток по счету и кэшбэк за каждую покупку, то открывайте «Визу Классик» и «Мастеркард Стандарт» с соответствующими услугами банка. Обслуживание стоит в среднем 700—2000 рублей в год. С такими картами можно оплачивать покупки в интернете, летать в отпуск в Европу, получать повышенный кэшбэк от партнеров банка. Это стандартный уровень карт.

Сумма кэшбэка или процент на остаток часто покрывают сумму за обслуживание. Например, у вас каждый месяц списывают 290 рублей за обслуживание, а начисляют 310 рублей на остаток по счету и 270 рублей за кэшбэк. Проверьте условия по вашей карте или проконсультируйтесь у сотрудника банка. В Тинькофф-банке обслуживание дебетовой карты будет бесплатным, если одновременно вы пользуетесь вкладом в рублях.

Если вы часто летаете за границу, переводите с карты много денег и вам нужен доступ к дополнительным возможностям банка даже ночью, то вам подойдут «Голд» и «Платинум». Годовое обслуживание стоит от 3000 рублей. По картам доступны проценты на остаток по счету, дополнительные бонусы на перелеты и бронирование отелей.

Что значит дебетовая карта и чем она отличается от кредитной?

Дебетовая карта – это электронное платежное средство для оплаты товаров, работ и услуг. Сумма платежа не может превышать объем денег на нашем счете, к которому она привязана. Не хватает средств? Пополните депозитный счет в банке.

В переводе с латыни слово «дебет» означает «нам должны». Таким образом, банк по первому требованию обязан предоставить необходимую сумму, которая хранится на нашем счете. Сделать запрос денег можно со своего компьютера, смартфона или через банкомат.

Основное отличие дебетовой карты от кредитной – это принадлежность денежных средств, которыми мы пользуемся. Кредитная дает право расплачиваться средствами банка, для этого необязательно иметь собственные деньги на счете. Дебетовая – только в пределах суммы на личном счете, без привлечения кредита банка.

Исключение составляет услуга овердрафт.